目次

先日読んだ『FIRE 最速で経済的自立を実現する方法』から私がこれまでやって来た内容も含めて、今後お金を貯める体質に変わりたいと思う人に向けて記事を書きました。

まずFIRE『Financial Independence,Retire Early(経済的自立、早期退職)』についてご存知ない方は以下に概要を書いた記事があるのでご覧ください。

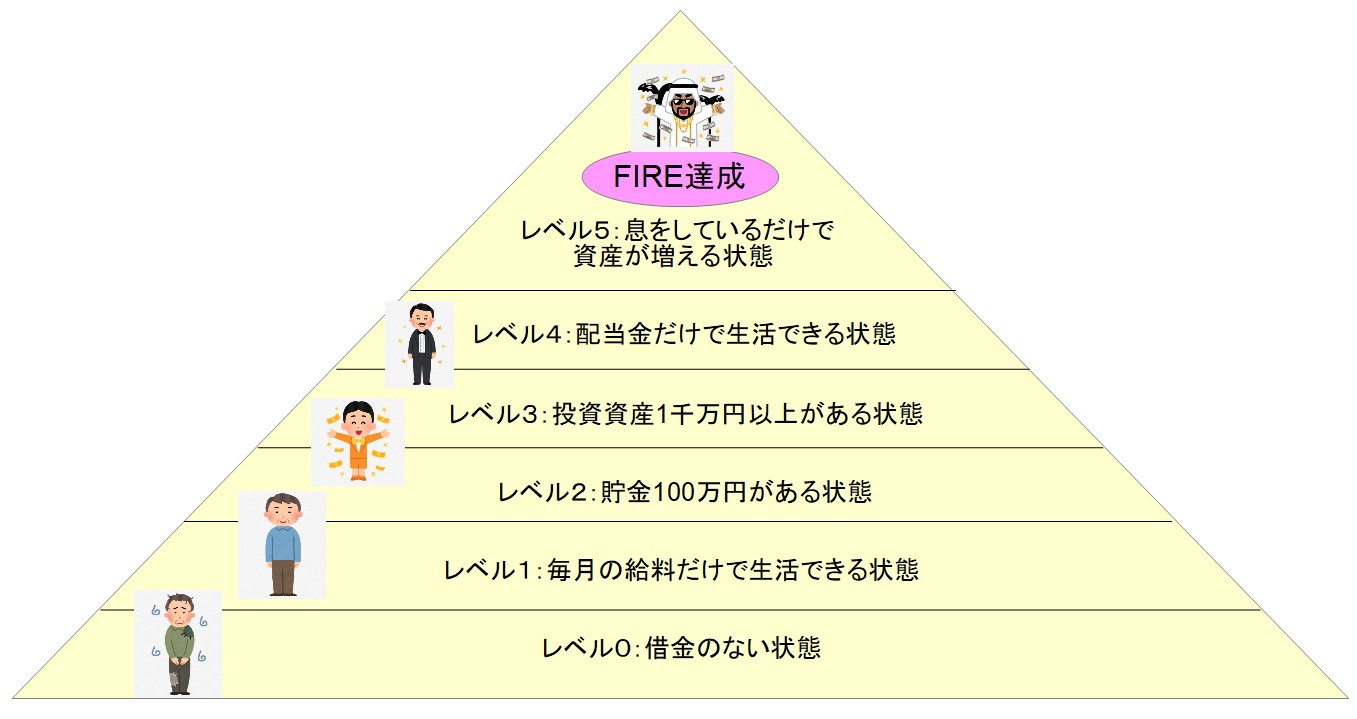

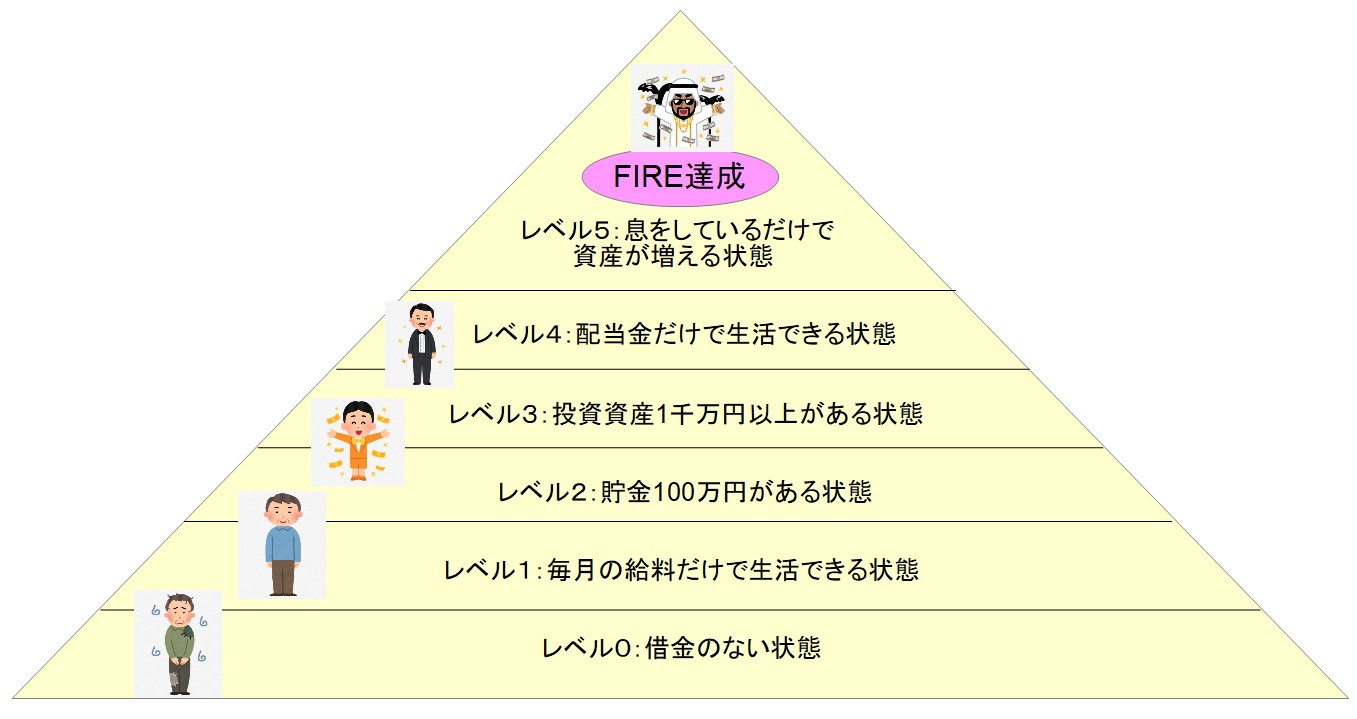

FIRE達成までの道のりをレベル0~5で紹介

FIREとは『Financial Independence,Retire Early(経済的自立、早期退職)』という意味の頭文字です。

英語でFireと言えば解雇という意味もあるので皮肉を込めてFIREとしたのは上手い表現だと感心しました。

最初に紹介した『FIRE 最速で経済的自立を実現する方法』ではFIRE達成までの道のりを以下のようなレベルとして紹介していました。

レベル1.明確化:自分の現状と行き先を把握したとき。

レベル2.自給自足:自分の支出を自分の収入で賄えたとき。

レベル3.一息つける余裕:その日暮らしの生活から脱したとき。

レベル4.安定:6カ月分の生活費を貯めクレジッドカードの借金など悪質な借金を返済したとき。

レベル5.柔軟:少なくとも2年分の生活費を投資したとき。

レベル6.経済的自立:投資からの収入だけでいつまでも暮らせるようになり働くことが選択肢になるとき。

レベル7.あり余る富:自分が必要とする以上のお金を手にしたとき。

これをヒントに自分なりにレベル0からレベル5までにアレンジしてみました。

それでは、この6つのレベルについて紹介していきます。

レベル0:借金のない生活

社会人になり東京など都会で一人暮らしをはじめた20代にありがちな状態は、消費者金融からの借金や親からの借金やクレジットカードでのリボ払いなど様々な借金を持っている人も多いでしょう。

そういう人は借金返済を最初に目指しましょう!!

借金があるとお金が増えることはなく借金がある状態が普通に感じてお金は逃げていく一方です。

私は30代前半くらいまで消費者金融から借金がありました。ここから脱出するのに苦労した記憶があります。

それに今から思えば20代の頃から本気で借金返済を目指していれば20代のうちに借金生活から抜け出していました。

この期間は私は消費者金融のために働いていたと言っても過言ではありませんでした。。

レベル1:毎月の給料だけで生活できるレベル

借金生活から抜けて出しても最初のうちは、毎月の給料だけで生活するのが厳しい月もありその足りない生活費はボーナス月に補填しているって人も多いでしょう。

私は借金を完済してから3年くらいはこのレベル1の状態でした。

借金がない生活であり年間にすれば数万円から数十万円くらいの貯金もできる状態なので自分的にまともな生活のように感じますが、毎月の給料で生活できないのであれば贅沢をしている証拠です。

「働かざる者食うべからず」です。

毎月の給料で生活できるように生活レベルを落とすことは必須です。

レベル2:貯金100万円がある状態

レベル1の状態になっていれば貯金100万円がある状態まで時間はかからないでしょう。

生活防衛費とも言われるお金であり、100万円である必要はありません。

生活費の3ヶ月分、半年分、1年分、3年分など自分で決めた目安まで貯金を頑張りましょう。

レベル3:投資資金1千万円以上ある状態

生活防衛費も十分に貯まれば、次は投資をする番です。

投資資金にお金をまわす余裕がある人であれば、お金を貯める能力が格段に上がっていると思います。

ですので投資資金1千万という難易度は意外と低く感じるでしょう。

また投資資金が1千万円にもなれば3%の資産増減で30万円が動くことになります。

なので日によっては毎月の給料金額が増減するというレベルになっています。

レベル4:配当金で生活ができる状態

質素な生活を続けることで支出は極限まで減っていることでしょう。

その余ったお金を投資に回すことで配当金などの投資の収益で生活が出来るレベルになります。

例えば私の場合は毎月の生活費は平均して20万円あれば十分可能です。

※引越しのような急な出費や旅行などの不定期な遊興費は除外します。

もし年率4%で資産運用ができれば6千万円あれば毎月20万円が捻出できます。

つまり必要最低限の生活を20万円と設定すれば、6千万円で無理をして働く必要はなくなります。

それでも急な出費とか遊興費のことを考えるとこのレベルで会社を辞めることは無謀ですが、あと数年働けば完全リタイアも十分可能になっています。

レベル5:息をしているだけでどんどん資産が増える状態☆FIRE達成☆

レベル4の状態に入って数年間働きさらに資産を増やせば

資産運用利益 = 最低限の生活費+余裕資金

となっているでしょう。

ここまでの状態になれば、寝ていても遊んでいてもお金が増えていく夢の状態になっているでしょう。

もうお金の為に働くことも悩むこともなくなり、全ての時間を自分のために使える本来の人間の姿になれるんだと私は思います。

FIRE達成に向けた具体的で簡単な5つの作業

先ほどは単純にFIRE達成までの状態を定義しただけです。

その状態に向けて手順を追って、具体的に何をすれば良いのか?について紹介していきます。

- お金の棚卸し作業をしよう

- 家計簿でお金の流れを把握しよう

- 投資先を決めよう

- 支出の最小化をしよう

- 収入の最大化をしよう

以上の5つのステップを順を追って紹介していきます。

お金の棚卸し作業

自分の総資産を1円単位で把握していますか?

おそらく9割以上の人達はだいたい〇〇万円ってレベルでざっくり把握しているんじゃないでしょうか。

私も3年前までは大雑把に資産を把握していただけです。

しかし、それでは絶対にお金は増えません。

なぜなら、資産を全てを把握していないのに自分のリスク許容度がわかるはずがありません。

最低限でも以下のお金は把握して管理しましょう。

- 貯金

- 借金

- 投資資産

- 退職金(企業型確定拠出年金など)

ここで確認したお金はGoogleのスプレッドシートなどのソフトで管理することをお勧めします。

私は60歳までの資産推移予測を書いて、毎年実際の資産と比較して管理しています。

こんな感じです。

- 401k:企業型確定拠出年金

- 退職金:会社で運用している退職金

- NISA:2年前から続けているつみたてNISA

- 投信:個人的に積立投資している投資信託

- ETF:個人的に不定期で購入しているETF

さらに詳細の説明記事を以下に書きました。お金の棚卸し作業に興味があれば確認してみてください。

家計簿でお金の流れを把握

自分の現在の資産・負債を把握出来たら次は毎月のお金を把握しましょう。

ここでもざっくり家計簿はダメです。

1円単位で全てを把握しましょう。

そうしなければ自分のお金について向き合えません。

私がおすすめする家計簿アプリはマネーフォワードMEです。

プレミアム会員で毎月500円弱を支払っていますが、家計簿だけでなく資産・負債など詳細を把握できる最強の家計簿アプリだと思います。

このマネーフォワードMEを使い、お金は現金支払いを辞めてキャッシュレス決算にすれば自動で家計簿が1円単位で正確に付けることが可能です。

投資先を決める

投資先はシンプルなルールを設定することが鍵になります。

複雑であればあるほど、投資をする時間が取られます。

FIREでは、投資はシンプルなETFを推奨しています。

日本で資産運用することを考えると投資信託やETFになります。

商品選びで重要なポイントは3つです。

- 信託報酬、経費率が安いこと

- 純資産総額が大きいこと

- 分散されたインデックス投資

この3つの条件であればなんでもOKです。

例えば有名な会社では、バンガード社のETFがあります。

「VOO、VTI、BND」などは上記3つに相当する有名なETF商品です。

個別株など高配当でも常に決算やニュースを確認する必要があるのでお勧めできません。

FIREで重要なことは投資はシンプルにして自分の時間を有意義に使うことを重要視しています。

それに投資で必要以上に儲けようとすると損をすることになるのも有名な話です。

インデックス投資のように市場全体に投資して平均的な儲けを狙うことが賢い選択になります。

支出の最小化

まずは毎月の給料で生活ができるように支出の最小化は必須です。

もし、毎月の給料で生活ができるようになったとしても節約は常に意識しましょう。

支出は気を許すと無限に広がっていきます。

まずは固定費の見直しから着手しましょう。

- 家賃

- 保険

- 携帯

大きな固定費から削る方法を考えることが節約としては王道です。

固定費の削減がある程度できたら、次は変動費の節約に目を向けましょう。

無駄な浪費としてはタクシー移動、カフェで休む、高級レストランでの食事など便利やモノや気持ちの良いサービスなどはお金の浪費となっている可能性は大きいです。

ただ節約にも限度があり、やり過ぎも精神的に追い詰めるほどやると逆効果になるのでほどほどの節約生活に抑えることが遠回りですが確実です。

ダイエットと同じで急に無理なダイエットをするとリバウンドするように節約も無理にするとリバウンドで浪費をすることになるので要注意です。

収入の最大化

収入を増やすことに集中しましょう。

収入は支出と違って無制限に増やせます。

なので1番時間を掛けて実行するべき項目だと私は思います。

支出で1万円を減らすよりも収入で1万円を増やす方が簡単だったりします。

どちらも同じ1万円なので効率的に増やして投資にどんどん回していきましょう。

増やすべき収入としては2つしかありません。

- 本業の給料を上げる

- 副業する

副業で収入アップを考えがちですが、最初は本業の収入アップを考えましょう。

基本給が上がれば、毎月の給料だけでなくボーナスや退職金や老後の年金までも同時に上がることを意味します。

なので1番の王道は本業の収入UPです。

もし、今の会社の給料アップが難しいのであれば転職も視野に入れて考えましょう。

本業の収入アップも転職も厳しいようであれば、副業を考えましょう。

副業は様々な仕事がありますが、自分の時間の切り売りするような仕事は避けるべきでしょう。例えばアルバイトとか。。。

また副業をはじめることで本業の節税にも繋がる裏ワザもあります。

5つのステップをいつやるか?実行するタイミング

先ほど紹介した5つの以下のステップを実行するタイミングを紹介します。

- お金の棚卸し作業をしよう

- 家計簿でお金の流れを把握しよう

- 投資先を決めよう

- 支出の最小化をしよう

- 収入の最大化をしよう

お金の棚卸し作業

最初は調査するのに時間がかかります。

しかし、1度確認できれば、後は年末年始など1年に1回やれば十分でしょう。

その時は資産・負債の確認方法も把握出来ているので確認する時間もかからないでしょう。

家計簿でお金の流れを把握

お金は毎日使うので毎日把握が必要です。

でもマネーフォワードMEのように自動的に収集する仕組みを作っていれば面倒な作業は発生しません。

またマネーフォワードMEでは週末にウィークリーレポート、月末にマンスリーレポートがメールで送られてきて使用したお金を確認することができます。

なので私は毎週、毎月のレポートが来る度にお金の確認をして必要であれば軌道修正をするようにしています。

投資先を決める

これも最初に投資先を決めるまでに投資商品を勉強するために時間がかかります。

ただ、インデックス投資の商品で優良なものは限られます。

また投資先が決まっても投資商品の情報収集はある程度やった方が良いでしょう。

私はインデックス投資関連のブログやGoogleニュースで「投資信託」「ETF」に関するニュースを見たりして情報収集しますが、通勤途中に軽く見る程度の時間しか取っていません。

支出の最小化

家計簿でお金の流れを把握することとセットでやっています。

固定費削減はもうやりつくしているので、変動費として食費をどうやって減らすか?について常にチャレンジしています。

例えば、会社で自動販売機を使わない。お菓子を買わない。コンビニに行かないなど常に節約する良い方法を考えて生活するようにしています。

収入の最大化

収入の最大化としては、私は本業では収入も頭打ちになっているので副業で儲けることを常に考えています。

このブログもそうですが、ブログ以外でもネットを使ったお金稼ぎについて情報収集しています。

5つのステップの中で1番自分の時間を使い続けています。

FIRE達成に関するまとめ

- レベル0:借金のない生活

- レベル1:毎月の給料だけで生活できるレベル

- レベル2:貯金100万円がある状態

- レベル3:投資資金1千万円以上ある状態

- レベル4:配当金で生活ができる状態

- レベル5:息をしているだけでどんどん資産が増える状態☆FIRE達成☆

- お金の棚卸し作業をしよう

- 家計簿でお金の流れを把握しよう

- 投資先を決めよう

- 支出の最小化をしよう

- 収入の最大化をしよう